Créé en 2004 par le ministre Renaud Dutreil, le pacte qui porte son nom a pour vocation de faire perdurer les entreprises familiales. Il a évolué au fil des lois de finances jusqu'en 2008. Depuis cette date, les règles n'ont pas changé.

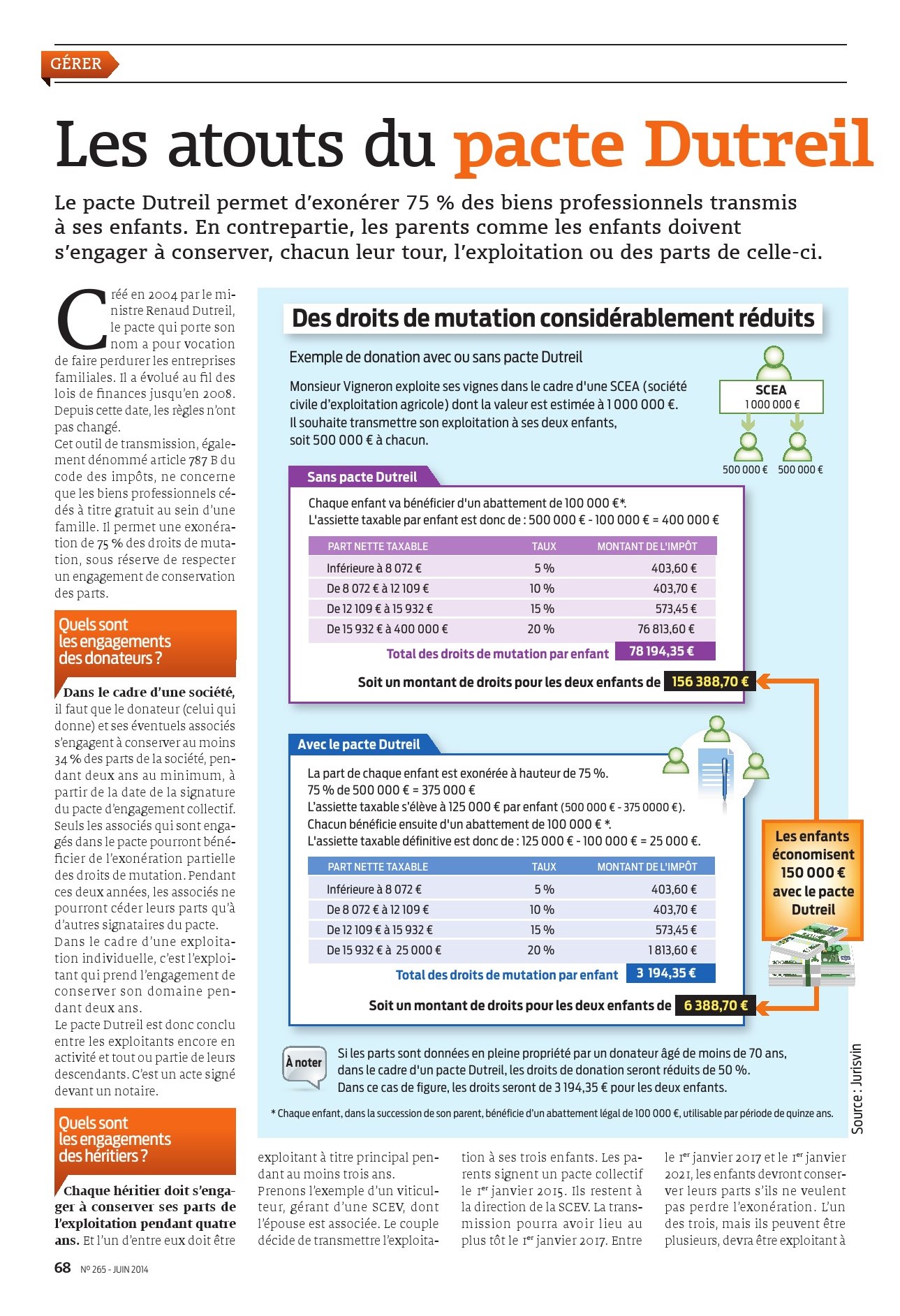

Cet outil de transmission, également dénommé article 787 B du code des impôts, ne concerne que les biens professionnels cédés à titre gratuit au sein d'une famille. Il permet une exonération de 75 % des droits de mutation, sous réserve de respecter un engagement de conservation des parts.

Quels sont les engagements des donateurs ?

Dans le cadre d'une société, il faut que le donateur (celui qui donne) et ses éventuels associés s'engagent à conserver au moins 34 % des parts de la société, pendant deux ans au minimum, à partir de la date de la signature du pacte d'engagement collectif. Seuls les associés qui sont engagés dans le pacte pourront bénéficier de l'exonération partielle des droits de mutation. Pendant ces deux années, les associés ne pourront céder leurs parts qu'à d'autres signataires du pacte.

Dans le cadre d'une exploitation individuelle, c'est l'exploitant qui prend l'engagement de conserver son domaine pendant deux ans.

Le pacte Dutreil est donc conclu entre les exploitants encore en activité et tout ou partie de leurs descendants. C'est un acte signé devant un notaire.

Quels sont les engagements des héritiers ?

Chaque héritier doit s'engager à conserver ses parts de l'exploitation pendant quatre ans. Et l'un d'entre eux doit être exploitant à titre principal pendant au moins trois ans.

Prenons l'exemple d'un viticulteur, gérant d'une SCEV, dont l'épouse est associée. Le couple décide de transmettre l'exploitation à ses trois enfants. Les parents signent un pacte collectif le 1er janvier 2015. Ils restent à la direction de la SCEV. La transmission pourra avoir lieu au plus tôt le 1er janvier 2017. Entre le 1er janvier 2017 et le 1er janvier 2021, les enfants devront conserver leurs parts s'ils ne veulent pas perdre l'exonération. L'un des trois, mais ils peuvent être plusieurs, devra être exploitant à titre principal au moins jusqu'au 1er janvier 2020. À noter qu'il est possible de transmettre des parts en usufruit ou en nue-propriété. Seule la valeur de l'usufruit ou de la nue-propriété sera alors prise en compte pour l'exonération. Sachant que seuls les biens professionnels sont éligibles au pacte Dutreil, il peut être intéressant de réfléchir à intégrer les vignes - quand elles sont détenues à titre privé - dans la société ou dans l'exploitation individuelle.

Que se passe-t-il en cas de décès d'un signataire ?

Dans l'hypothèse où le père décéderait le 1er janvier 2016, soit seulement un an après la signature de l'engagement collectif, l'engagement reste acquis. À une condition : qu'il ait détenu au moins 34 % des parts (seul ou avec son épouse) depuis deux ans, c'est-à-dire depuis le 1er janvier 2014. Si l'un des trois enfants décède le 1er janvier 2018, soit un an après la donation, il y a continuité de l'engagement car l'engagement individuel est pris pour lui-même et ses héritiers. Ceux-ci devront respecter l'engagement pris.

Peut-on signer un pacte après le décès d'un exploitant ?

Oui. Si la transmission n'a pas été préparée et que l'exploitant décède, les héritiers peuvent signer un engagement collectif durant les six mois qui suivent ce décès. Ils doivent alors s'engager collectivement pendant deux ans, puis personnellement pendant quatre ans, dans le cadre de l'engagement individuel. Si l'un d'eux ne souhaite pas s'engager, il perd les exonérations. Il faut également que l'un des héritiers occupe une fonction de direction de l'exploitation pendant les deux ans de l'engagement collectif, puis pendant trois des quatre années de l'engagement individuel, soit donc au minimum pendant cinq ans.

Qu'advient-il en cas de non-respect du pacte ?

Dans ce cas, les biens réintègrent le régime classique des transmissions, avec une majoration des intérêts de retard de 4,80 % par an.

ME PHILIPPE LAVEIX, NOTAIRE À SAUVETERRE-DE-GUYENNE (GIRONDE) ET PRÉSIDENT DE JURISVIN « Une bonne formule quand on a peu d'héritiers »

« Quand on a une propriété importante à transmettre et peu d'héritiers, le pacte Dutreil est intéressant car il n'y a pas de plafond sur la valeur des biens à transmettre. Je conseille à mes clients de signer le pacte. Si, au moment de la transmission, les héritiers n'en veulent plus, libre à eux. Mais il serait dommage de se priver de cette opportunité de transmission à coût réduit. On peut toujours vendre quand on hérite dans le cadre d'un pacte Dutreil. On aura juste à payer les droits de mutation sur sa part et les intérêts de retard (4,80 % par an).

Pour les vignes détenues à titre privé, il faut s'interroger sur l'intérêt de les intégrer dans la société d'exploitation ou dans l'exploitation individuelle, car c'est le seul moyen de bénéficier de l'exonération du pacte Dutreil. Cela peut être plus intéressant que de les louer avec un bail à long terme ou de les intégrer dans un GFA.

Il faut être vigilant et bien respecter la durée d'engagement du pacte ainsi qu'à ne pas oublier de faire une déclaration, chaque année au 31 mars, aux services des impôts ».

Imprimer

Imprimer